Spotřební daň

Spotřební daň je nepřímá selektivní daň, kterou zavádí stát za účelem regulovat cenu určitých komodit na trhu. Účelem může být buď zvýšit příjmy státního rozpočtu, nebo snížit prodávané množství zboží, jehož spotřeba je považovaná za škodlivou pro jednotlivce a/nebo pro společnost.

Historie a účel

Předchůdcem spotřebních daní byl akcíz, daně, které stát vybíral při výrobě a prodeji vybraného zboží. Šlo původně o trhové poplatky, mýto apod., později transformované ve všeobecné zdanění zboží osobní spotřeby, především potravin. Na českém území byl akcíz realizován až do roku 1942 jako tzv. potravní daň na čáře, tedy zvláštní daň, která byla vybírána při dovozu potravin do tzv. uzavřených měst.

Spotřební daň bývá využívána k politickým či finančním potřebám. Důvodem vedle naplnění státního rozpočtu je i řešení problémů ohledně zdraví a bezpečnosti společnosti, ochrany životního prostředí a v některých zemích i společenské morálky. Vyšší cenou klesá poptávka po výrobcích zasažených touto daní. Příjem putuje zpátky do systému a je využit v oblastech týkajících se stejné tematiky, například odvykací centra pro závislé, protitabákové kampaně, léčba nemocných postižených rakovinou jater, plic, vysazování nových stromů, atd.

Rozdíl mezi spotřební daní a DPH

Spotřební daň se liší od dani z přidané hodnoty ve dvou důležitých bodech. Je zpravidla selektivní: tzn. platí na nějakou skupinu specifických výrobků, které většinou souvisí se zdravotními riziky nebo s nebezpečím pro životní prostředí. Zatímco DPH se vztahuje na většinu produktů pro spotřebitele v různých výších nebo se jedná o výjimky.

Druhým rozdílem je, že DPH se počítá jako procentuální částka ze základu, který zahrnuje i spotřební daň. Ta je přičítána fixní částkou podle naturální jednotky zboží (resp. minimální částkou). Na fakturách a účtenkách pak DPH lze vidět zvlášť a snadno vyčíst hodnotu, ale u spotřební daně to není možné.[1]

Spotřební daň v Česku

V Česku jsou předmětem daně tabák, alkohol a pohonné hmoty (tvoří většinou více než 50 % ceny zdaněného zboží). Zdaňovací období pro tuto daň je jeden měsíc, pokud ale v tomto měsíci nevznikne povinnost daň přiznat, nemusí se podávat daňové přiznání. Plátci daně jsou výrobci a provozovatelé tzv. daňových skladů. Poplatníky jsou pak kupující výrobku, daň je obsažena v ceně výrobku, jako je tomu například i u DPH.[2] Daň se započítává do základu pro výpočet DPH, tedy nezvyšuje cenu samotného výrobku, ale i hodnotu DPH. Sazby daně jsou většinou stanoveny samostatně pro každý typ výrobku v závislosti na měrných jednotkách (l, kg, ks, ...) a nezáleží na kvalitě surovin a výrobku takového. Od roku 2004 vykonává její správu Celní úřad, do konce roku 2003 správu vykonával Finanční úřad. Spotřební daň tvoří přibližně 14 % státního rozpočtu ČR.[3]

Jednotlivými spotřebními daněmi dle zákona o spotřební dani jsou:

a) daň z minerálních olejů,

b) daň z lihu,

c) daň z piva,

d) daň z vína a meziproduktů,

e) daň z tabákových výrobků,

f) daň ze surového tabáku,

g) daň ze zahřívaných tabákových výrobků,

h) daň z elektřiny,

i) daň z pevných paliv,

j) daň ze zemního plynu a některých dalších plynů.

Spotřební daň na pohonné hmoty

| Palivo | Daň (Kč/litr) |

|---|---|

| Motorová nafta | 9,95[4] |

| Benzín | 12,84[4] |

Spotřební daň z lihu

| Líh | Daň (Kč/litr ethanolu) |

|---|---|

| Líh obsažený v ovocných destilátech z pěstitelského pálení |

143[5] |

| Líh obsažený ve výrobcích kódu nomenklatury 2207, 2208 a ostatních |

285[5]od roku 2020 322,50[6] |

Příklad: Spotřební daň z 0,5 l nápoje se 40 % obj. alkoholu činí 0,5 × 0,40 × 285 Kč = 57 Kč.

Spotřební daň z piva

| Sazba daně v Kč/hl za každé celé hmotnostní procento extraktu původní mladiny | ||||||

|---|---|---|---|---|---|---|

| Rok | Základní

sazba |

Snížené sazby pro malé nezávislé pivovary | ||||

| Velikostní skupina podle výroby v hl ročně | ||||||

| do 10 000 | nad 10 000

do 50 000 |

nad 50 000

do 100 000 |

nad 100 000

do 150 000 |

nad 150 000

do 200 000 | ||

| do 2009 | 24,00 | 12,00 | 14,40 | 16,80 | 19,20 | 21,60 |

| od 2010 | 32,00 | 16,00 | 19,20 | 22,40 | 25,60 | 28,80 |

Malým nezávislým pivovarem je pivovar, jehož roční výroba piva nepřesahuje 200 000 hl. Nesmí být právně ani hospodářsky závislý na jiném pivovaru a také jeho prostory a objekty nejsou nijak propojeny s objekty jiného pivovaru.

Příklad: Zdanění si vypočítáváme u půllitru Plzně při ceně 33 Kč. DPH činí 5,72 Kč (33 Kč: 121 x 21). Plzeň je pro výpočet spotřební daně jedenáctkou. Spotřební daň je tedy 1,76 Kč (32 Kč: 100 x 11 : 2). Při konečné ceně 33 Kč činí celková daň 7,48 Kč (5,72 Kč + 1,76 Kč). Zdanění jedné Plzně při ceně 33 Kč je tedy necelých 23 % konečné ceny.

Spotřební daň z vína a meziproduktů

| Druh vína | Sazba daně |

|---|---|

| Šumivá vína | 23,40 Kč/l |

| Tichá vína | - |

| Meziprodukty | 23,40 Kč/l |

Od platby daně jsou osvobozené fyzické osoby, které vyrábí tiché víno a za ten kalendářní rok celkové množství vyrobeného vína nepřesáhla 2 000 litrů.

Spotřební daň na tabákové výrobky

Sazby spotřební daně na tabákové výrobky stanovuje § 104 zákona 353/2003 Sb., o spotřebních daních.[7] Celkovou cenu krabičky cigaret pro koncového spotřebitele centrálně stanovuje Celní úřad pro Středočeský kraj. Níže uvedené sazby jsou platné od roku 2018.

| Sazba daně | |||

|---|---|---|---|

| pevná část | procentní část | minimální | |

| Cigarety | 1,46 Kč/kus | 27% | 2,63 Kč/kus |

| Doutníky | 1,71 Kč/kus | — | — |

| Tabák ke kouření | 2 236 Kč/kg | ||

| Ostatní tabák | |||

Od 1. 3. 2020 platí tyto sazby daně[8]

| Sazba daně | |||

|---|---|---|---|

| pevná část | procentní část | minimální | |

| Cigarety | 1,61 Kč/kus | 30% | 2,90 Kč/kus |

| Doutníky | 1,88 Kč/kus | — | — |

| Tabák ke kouření | 2 460 Kč/kg | ||

| Ostatní tabák | |||

Příklad výpočtu zdanění cigarety od 1. 3. 2020

Celkovou daň u cigaret tvoří spotřební daň a DPH. Je uvažována celková cena krabičky cigaret pro koncového spotřebitele 100 Kč. Součet pevné části 32,20 Kč (20 × 1,61 Kč) a procentní části 30,00 Kč (100 Kč × 30 %) spotřební daně dosahuje minimální výše 58,00 Kč (20 × 2,90 Kč), použije se tedy součet procentní a pevné daně. DPH u krabičky činí 17,35 Kč (100 Kč ÷ 121 % × 21 %) a celková daň 79,55 Kč.[9]

Osvobození od daně

Od daně jsou osvobozeny

- tabákové výrobky určené k použití pro zkoušky týkající se kvality výrobku a zkoušky související se zabezpečením kvality měření, nebo nezbytné výrobní zkoušky za podmínky, že tyto tabákové výrobky budou v průběhu zkoušek prokazatelně spotřebovány, zničeny nebo znehodnoceny, a to v technologicky odůvodněném množství. Zkoušky mohou být prováděny pouze v laboratořích akreditovaných podle technické normy ČSN EN ISO/IEC 17025 pro předmět zkoušení tabák nebo tabákové výrobky.

- odebrané jako vzorky celním úřadem, nebo znehodnocené podle pokynů a za přítomnosti úředních osob celního úřadu, nebo zničené za jejich přítomnosti (to se týká pouze tabákových výrobků určených pro vývoz nebo pro dopravu v režimu podmíněného osvobození od daně do jiného členského státu, které současně nejsou způsobilé pro uvedení do volného daňového oběhu na území jiného členského státu nebo třetí země).

Výrobky ze zahraničí osvobozené od daně

Vybrané výrobky, které byly uvedeny do volného daňového oběhu v jiném členském státě a které fyzické osoby nabyly v tomto členském státě pro osobní spotřebu a jsou jimi dopravované na daňové území České republiky, jsou osvobozeny od daně.[4]

| Výrobek | Maximální množství |

|---|---|

| minerální oleje | 40 kg včetně množství dopravované v běžných nádržích zvýšené o 20 l |

| zkapalněné ropné plyny v tlakových nádobách | 40 kg včetně 5 tlakových nádob |

| lih a lihoviny | 10 l (konečných výrobků) |

| pivo | 110 l |

| meziprodukty | 20 l |

| víno/z toho u šumivých vín | 90 l / z toho 60 l |

| cigarety | 800 ks |

| cigarillos nebo doutníky | 3 g / kus, celkem 400 kusů |

| ostatní doutníky | 200 ks |

| tabák ke kouření | 1 kg |

Zvýšení spotřební daně

Vláda dne 26. 9. 2012 rozhodla o zvýšení spotřební daně u tabákových výrobků (cigaret) v průměru o zhruba dvě koruny na krabičku, toto zvýšení má začít platit od roku 2014. Se začátkem roku 2016 došlo k dalšímu zvýšení sazeb, které zvedlo koncovou cenu krabičky cigaret o zhruba 4 koruny.[10]

Mechanismus spotřební daně

Spotřební daň se vybírá prodejem kolků pro označení lahví lihovin nebo krabiček od cigaret. Bez těchto kontrolních prvků je zakázané produkty nabízet k prodeji. Výrobce si od státu koupí větší množství tabákových nálepek nebo kontrolních pásků (alkohol), které pak nalepuje na místa tak, aby při otevření produktu došlo k viditelnému poškození. Tyto kolky jsou tisknuty Státní tiskárnou cenin a obsahují mnoho bezpečnostních prvků.[4]

Spotřební daň ve státech EU

| Stát | cigarety[11]

(% z ceny) |

benzin[11]

(€/1000l) |

nafta[11]

(€/1000l) |

|---|---|---|---|

| 67,53 | 623,2105 | 523,1151 | |

| 60,17 | 363,0228 | 330,2996 | |

| 61,69 | 475,186 | 405,2404 | |

| 58,47 | 616,1449 | 419,4029 | |

| 67,79 | 465 | 448 | |

| 63,81 | 702,5 | 530,2 | |

| 64,15 | 650,7 | 530,7 | |

| 58,09 | 514,3032 | 407,7119 | |

| 65,39 | 587,71 | 479,02 | |

| 58,70 | 728,4 | 617,4 | |

| 60,13 | 479 | 450 | |

| 61,59 | 434,43 | 330,17 | |

| 63,90 | 436 | 341 | |

| 53,83 | 464,5846 | 338,3548 | |

| 65,67 | 549,38 | 472,4 | |

| 54,67 | 405,6071 | 390,5185 | |

| 58,47 | 669,8 | 485,7 | |

| 60,03 | 769,9 | 484,47 | |

| 62,51 | 424,3822 | 339,8435 | |

| 62,09 | - | - | |

| 61,30 | 515 | 425 | |

| 62,09 | 372,1694 | 341,0898 | |

| 64,50 | 700 | 410 | |

| 62,64 | 514,5 | 368 | |

| 60,40 | 507,8 | 426,05 | |

| 67,32 | 663,6661 | 663,6661 | |

| 61,86 | 455,92 | 331 | |

| 58,23 | 407,5889 | 368 |

Břemeno spotřební daně

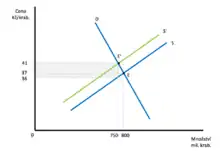

Stát inkasuje celou částku spotřební daně. Ta se ale rozloží mezi spotřebitele a výrobce, neplatí tedy, že vše platí zákazník. Podrobněji na příkladu se spotřební daní u krabičky cigaret:

Krabička cigaret stojí 37 Kč a stát chce uvalit 5 Kč/ks spotřební daň. Kdyby cena zůstala stejná, výrobce by přišel o 5 Kč ze zisku. Kdyby se cena zvýšila na 42 Kč, zákazník by zaplatil navíc 5 Kč. Ani jeden z případů se však skutečně nestane. Zdražení cigaret povede i díky substitučnímu a důchodovému efektu ke snížení poptávaného množství. Výrobce tedy musí reagovat snížením ceny k dosáhnutí rovnováhy (viz diagram). Krabička tedy v konečném součtu bude stát méně než 42 Kč. Podle modelového příkladu a diagramu je konečná cena 41 Kč. Stát tímto získá (5 Kč × 750 000 000) 3,75 miliard Kč na spotřební dani, která se na jednu krabičku rozloží mezi zákazníka (4 Kč) a výrobce (1 Kč).[12]

Kritika spotřební daně

Problémem spotřební daně je v některých případech dvojí zdanění. Při výrobě tabákových či alkoholových výrobků je v původní zemi uvalena spotřební daň. Pokud se tyto výrobky exportují do jiné země, musí se na hranicích zaclít dle Celního úřadu. Z pohledu vzniku výrobku zdanění proběhlo dvakrát.

Spotřební daň na první pohled zatěžuje výrobky nepotřebné k životu (tabák, alkohol), ale i minerální oleje. To zvyšuje ceny pohonných hmot a náklady v celém průmyslu, které se promítne do spotřebitelských cen normálního zboží a potravin.[13]

Odkazy

Reference

- What is Excise Tax and How Does it Differ from Sales Tax?. AccurateTax.com. 2015-09-10. Dostupné online [cit. 2017-05-19]. (anglicky)

- ANDREJKOVÁ, Hana; GANOBČÍKOVÁ, Šárka. Ekonomika a Daňová evidence. Ostrava: STŘEDNÍ ŠKOLA SLUŽEB A PODNIKÁNÍ, OSTRAVA-PORUBA, PŘÍSPĚVKOVÁ ORGANIZACE

- [email protected], AION CS -. 400/2015 Sb. Zákon o státním rozpočtu České republiky na rok 2016. Zákony pro lidi [online]. [cit. 2017-05-19]. Dostupné online. (česky)

- Zákon č. 353/2003 Sb., o spotřebních daních. In: Sbírka zákonů. 2003. Dostupné online. § 48. Ve znění pozdějších předpisů. Dostupné online.

- Změna sazeb spotřebních daní Archivováno 11. 1. 2013 na Wayback Machine, od 1.1.2010, Celní správa ČR

- Kouříte, pijete nebo hazardujete? V roce 2020 odvedete státu na daních víc. www.finance.cz [online]. [cit. 2020-03-07]. Dostupné online.

- Zákon č. 353/2003 Sb., o spotřebních daních. In: Sbírka zákonů. 2003. Dostupné online. § 104. Ve znění pozdějších předpisů. Dostupné online.

- Tabákové výrobky - přehled sazeb spotřební daně, Celní správa ČR

- Kalkulačka spotřební daně na cigarety, kurzy.cz

- Tabákové výrobky - přehled sazeb spotřební daně. www.celnisprava.cz [online]. [cit. 2016-03-29]. Dostupné v archivu pořízeném dne 2016-04-10.

- Homepage - Taxation and customs union - European Commission. Taxation and customs union [online]. [cit. 2017-05-20]. Dostupné online. (anglicky)

- 1953-, Holman, Robert,. Základy ekonomie : pro studenty vyšších odborných škol a neekonomických fakult VŠ. [s.l.]: C.H. Beck ISBN 8071798908. OCLC 237189240

- SOUKUPOVÁ, Klára. Spotřební daně: Nejde jen o naplnění státního rozpočtu - Podnikatel.cz. Podnikatel.cz. Dostupné online [cit. 2017-05-19]. (česky)

Související články

- Tabáková nálepka

- Kontrolní páska

- Přepychová daň

Externí odkazy

Slovníkové heslo spotřební daň ve Wikislovníku

Slovníkové heslo spotřební daň ve Wikislovníku Encyklopedické heslo Akcíz v Ottově slovníku naučném ve Wikizdrojích

Encyklopedické heslo Akcíz v Ottově slovníku naučném ve Wikizdrojích