Úroková sazba

Úroková sazba je procentní vyjádření zvýšení půjčené částky za určité časové období. Úroková sazba určuje, kolik z jistiny musí dlužník za předem smluvně stanovenou dobu věřiteli za půjčku či úvěr zaplatit.

Úroková sazba

Procentní vyjádření úrokové sazby vyčísluje, jakou částku finanční instituci, která úvěr (zápůjčku) poskytla, zaplatí dlužník navíc. Ve většině případů se jedná o procento fixní (stálé), ale může být někdy i úroková sazba proměnlivá, tzn. že poskytující finanční instituce může toto procento v průběhu úvěru měnit, snižovat či zvyšovat. Tento údaj je udáván ke konci určeného období, převážně ke konci kalendářního roku, avšak pouze po dobu splácení úvěru. Neobsahuje však poplatek za vyřízení úvěru, poplatek za vedení úvěrového účtu, případně další poplatky poskytujícího finančního ústavu, proto je pro klienta důležitějším údajem tzv. RPSN (roční procentní sazba nákladů) – čili částka všech výše uvedených poplatků a nákladů, které zaplatíme poskytovateli úvěru nad rámec splátky navíc.

Typy úrokových sazeb

Nominální úroková sazba

Z ekonomického hlediska lze rozlišit úrokové sazby na nominální a reálné. Nominální úrokové sazby jsou sazby uváděné ve smlouvách o úvěrech u sazebních bank nebo v reklamách na spoření či půjčky.

Reálná úroková sazba

Reálné úrokové sazby jsou sazby, které ukazují, jak se změní kupní síla vložených nebo půjčených peněz. Reálné úrokové sazby se počítají tak, že se od nominálních úrokových sazeb odečte míra inflace. Když jsou nominální úrokové sazby nízké a inflace vyšší, mohou být reálné úrokové sazby záporné. To znamená, že hodnota peněz díky úročení roste, ale neroste tak rychle, aby tento růst byl roven tempu, jakým peníze ztrácejí hodnotu kvůli inflaci. Ve výsledku vložená nebo půjčená suma ztrácí kupní sílu. Tento výsledek je výhodný pro dlužníky, kterým klesá reálná hodnota dluhu. Na druhou stranu je nevýhodný pro věřitele, kterým klesá reálná hodnota půjčených peněz.

Limitní úroková sazba – „repo sazba“

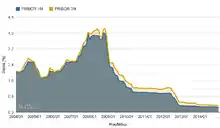

ČNB nastavuje svoji měnovou politiku prostřednictvím tří sazeb. Klíčovou je tzv. limitní úroková sazba pro dvoutýdenní repo operace, ve zkratce označovaná jako repo sazba. Touto sazbou je úročena nadbytečná likvidita komerčních bank, kterou si ukládají u ČNB. S repo sazbou jsou automaticky svázány dvě zbylé úrokové sazby – lombardní a diskontní sazba.[1]

Diskontní úroková sazba

Diskontní sazba patří mezi další klíčové úrokové sazby centrální banky. Je to sazba, kterou se úročí vklady, které komerční banky uloží přes noc do centrální banky. Jde zároveň i o dolní mez pohybu krátkodobých úrokových sazeb.

Lombardní úroková sazba

Lombardní úroková sazba je třetí úrokovou sazbou, kterou vyhlašuje centrální banka. Je to úroková sazba účtovaná komerčním bankám za půjčky, které jim centrální banka poskytne přes noc. Banky si za tuto sazbu půjčují jen tehdy, když si už nemohou půjčit na mezibankovním trhu.

Mezibankovní úroková sazba

Výši sazeb na mezibankovním trhu určuje PRIBOR (Prague Interbank Offered Rate) podle délky splatnosti. Tzv. pražská mezibankovní úroková sazba je sazba, za kterou si banky mezi sebou půjčují. Z mezibankovních sazeb určují banky výši úrokových sazeb pro klienty. U úvěrů k nim navíc připočítávají sazbu nákladů banky, rizikovou přirážku produktu, rizikovou přirážku podle bonity klienta, rizikovou přirážku podle splatnosti produktu, přirážku nákladů na kapitál a ziskovou přirážku banky.[3]

Úroková sazba úvěru

U úvěru se rozlišují úrokové sazby, které mohou být:

- fixované

- variabilní

Fixní úroková sazba je sazba, která je pevně stanovená na určité období (měsíc, 1 rok, 3 roky, 10 let). Naopak variabilní úroková sazba se může měnit každý den – vychází z aktuálních podmínek na trhu a ze sazby PRIBOR.

Faktory ovlivňující úrokovou míru

* Čistá úroková míra plynoucí z lidské preference nynější spotřeby před pozdější

- Riziková prémie – čím vyšší je riziko nesplacení úvěru, tím více bude věřitel od dlužníka vyžadovat jako kompenzaci

- Inflace, přesněji očekávané inflace – kdykoliv věřitel předpokládá, že kupní síla peněz klesne nějakou měrou v uvažovaném období, bude žádat od dlužníka vyšší sumu, aby tuto ztrátu nahradil (nominálně více je reálně stejně)

- Kurzové riziko – v případě poskytování úvěru zahraničnímu subjektu

- Úroková míra, za kterou centrální banka půjčuje prostředky komerčním bankovním domům

- Doba fixace úrokové sazby

Úroková míra nezahrnuje další související poplatky na poskytnutí úvěru.

Světové úrokové sazby

| Banka | Úrok (k září 2014)[zdroj?] |

|---|---|

| Federal Reserve (FED) | 0,25 % |

| Evropská centrální banka (ECB) | 0,15 % |

| Bank of England (BOE) | 0,50 % |

| Bank of Japan (BOJ) | 0,0 % – 0,10 % |

| Bank of Canada (BOC) | 1,00 % |

| Reserve Bank of Australia (RBA) | 2,50 % |

| Reserve Bank of New Zealand (RBNZ) | 3,50 % |

| Švýcarská národní banka (SNB) | 0,0 % |

Odkazy

Reference

- Dopad změn sazeb ČNB do ekonomiky. www.cnb.cz [online]. [cit. 2019-01-08]. Dostupné v archivu pořízeném dne 2019-01-09.

- Úrokové sazby finančních trhů kurzy.cz

- penize.cz - co jsou to úrokové sazby

- Fixace úrokové sazby Hypotéky, kurzy.cz

Související články

Externí odkazy

Obrázky, zvuky či videa k tématu úroková sazba na Wikimedia Commons

Obrázky, zvuky či videa k tématu úroková sazba na Wikimedia Commons - Česká národní banka

- Měšec.cz

- Peníze.cz

- Peníze.cz: Úrokové sazby