Úrok

Úrok je peněžitá odměna za půjčení peněz. Věřitel, který může dočasně postrádat nějakou finanční částku, ji půjčí dlužníkovi, jenž s ní může disponovat; jinými slovy věřitel poskytne dlužníkovi úvěr. Do určité sjednané lhůty musí být zapůjčená částka – nazývaná jistina – navrácena spolu s navýšením, úrokem.

Fakticky je úrok projevem časové preference. Lidé obvykle preferují okamžitou spotřebu před pozdější, považují-li budoucí statek za totožný se současným. Pokud mají se spotřebou počkat, musí být k takovému odkladu motivováni. Jednou z možných forem motivace je právě úrok, tedy cena, kterou dlužník nabízí věřiteli za zapůjčení prostředků na nějaký dohodnutý časový interval. Bez této dodatečné platby by věřitel neměl důvod, proč odkládat svou spotřebu. Existence úroků podporuje trh s úvěry tím, že vytváří na straně věřitele motivaci peníze půjčit a na straně střadatelů peníze neutrácet.

Funkce půjček a úroku

Půjčka je svou povahou podobnou transakcí jako kterákoliv jiná na trhu. Věřitel má k dispozici přebytek zapůjčitelných fondů, zatímco dlužníkovi se jich naopak nedostává. Dojde proto ke směně. Ta zpravidla zvyšuje celkovou ekonomickou efektivitu: V tomto případě proto, že peníze jsou přesouvány z kapes, ve kterých by neproduktivně ležely, do rukou dlužníků, kteří dokáží nabídnout jejich nejlepší zhodnocení, zaplatit nejvyšší úrok.

V moderní ekonomice často mezi věřitelem a dlužníkem bývá jen nepřímá vazba. Specializovaná firma (obvykle banka) nejprve nabízí držitelům hotovosti úrok, aby získala jejich prostředky. Poté sama těmto penězům hledá nejlepší investiční projekty, tedy ty podnikatele, kteří slibují nejvyšší úroky. Úrok všem zúčastněným slouží jako vodítko. Původní držitel hotovosti nejprve porovná nabízený úrok s užitkem okamžité spotřeby (tedy uváží svou časovou preferenci), poté banka rozhodne podle úroků nabízených podnikateli a odhadované rizikovosti, které projekty bude financovat. A zároveň podnikatel sám uváží, zda při dané ceně peněz, tedy při daných úrocích, které musí za půjčené peníze zaplatit, vůbec má zamýšlenou činnost začínat.

Úroková míra

Velikost úroku se obvykle vyjadřuje pomocí úrokové míry (sazby), která je procentním vyjádřením zvýšení půjčené částky za určité časové období.

Úroková míra se odvíjí od několika faktorů. Prvním je čistá úroková míra plynoucí z lidské preference nynější spotřeby před pozdější. Druhou složkou je riziková prémie. Čím vyšší je riziko nesplacení úvěru, tím více bude věřitel od dlužníka vyžadovat jako kompenzaci. Dále úroková míra roste vlivem inflace, přesněji očekávané inflace. Kdykoliv věřitel předpokládá, že kupní síla peněz klesne nějakou měrou v uvažovaném období, bude žádat od dlužníka vyšší sumu, aby tuto ztrátu nahradil (nominálně více je reálně stejně). Jestliže je půjčka poskytována zahraničnímu subjektu, je třeba zvážit také kurzové riziko.

Posledním (nikoliv však svým významem) vlivem, který na velikost úrokových měr působí, je centrální banka a úroková míra, za kterou půjčuje prostředky komerčním bankovním domům nebo od nich přijímá volné peníze.

Neoklasická teorie úrokové míry

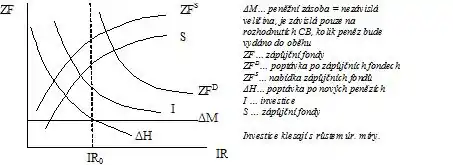

Neoklasická teorie úrokové míry tvrdí, že úroková míra je vyrovnávajícím činitelem úspor a investic, kdy na straně nabídky jsou úspory, na straně poptávky jsou investice.

Při vysoké IR (úrokové míře) subjekty ztrácejí motivaci spořit, proto má křivka úspor takovýto tvar. Investice klesají:

- s růstem úr. míry

- rostou požadavky na efektivnost investice

- rostou náklady na kapitál.

Co je příčinou pohybu křivek úspor a investic? Úspory ovlivňuje:

- růst důchodů – jestliže rostou důchody, rostou úspory a klesá úroková míra

- očekávaná inflace – jestliže očekávaná inflace roste, úspory klesají (protože by byly znehodnocovány) a roste úroková míra

Investice ovlivňuje:

- očekávaná inflace – pokud roste inflace, klesají investice a klesá úroková míra

- růst mezní efektivnosti kapitálu – porostou investice a poroste úroková míra

Teorie zápůjčních fondů

Teorie zápůjčních fondů říká, že úroková míra je vyrovnávajícím činitelem nabídky zápůjčních fondů a poptávky po zápůjčních fondech.

Na straně nabídky zápůjčních fondů jsou úspory:

- růst důchodů – jestliže rostou důchody, rostou úspory a klesá úroková míra

- očekávaná inflace – jestliže očekávaná inflace roste, úspory klesají (protože by byly znehodnocovány) a roste úroková míra

- peněžní zásoba – roste-li peněžní zásoba, roste nabídka zápůjčních fondů, klesá úr. míra

Na straně poptávky jsou investice:

- očekávaná inflace – pokud roste inflace, klesá poptávka po nových penězích (H) a klesá úroková míra

- růst mezní efektivnosti kapitálu – porostou investice a poroste úroková míra

- poptávka po nových penězích závislá na růstu důchodu – jestliže roste důchod, roste poptávka po nových penězích, roste poptávka po zápůjčních fondech, roste úroková míra

Z uvedené teorie vyplývá, že:

- Vliv některých faktorů na pohyb úrokové míry není jednoznačný.

- Změnou peněžní zásoby nabídky peněz je možné ovlivňovat úr. míru.

Teorie preference likvidity

Teorie preference likvidity, jejímž autorem je Keynes, říká, že úroková míra je vyrovnávacím činitelem mezi stavem nabídky peněz a stavem poptávky po penězích. Platí, že ekonomické subjekty preferují držbu peněz před ostatními výnosovými aktivy = dluhopisy a poptávka po penězích se skládá z transakční poptávky, která je závislá na důchodu, a ze spekulativní poptávky, která je závislá na úrokové míře.

Při nízké úr. míře je vysoká cena tržních aktiv. Pokud se změní výše důchodu, pak poroste úroková míra (IR) a i poptávka po penězích ovlivňuje nabídku peněz. Jestliže se stane, že roste nabídka peněz, pak klesá IR.

- Tuto teorii preference likvidity lze považovat za součást teorie zápůjčních fondů.

- Teorie zápůjčních fondů je obecnou teorií, která v sobě zahrnuje teorii preference likvidity tak i neoklasickou teorii.

- Centrální banka může změnou nabídky peněz ovlivňovat úrokovou míru. U ostatních faktorů nelze říci, jaký mají vliv na úrokovou míru – dopad není jednoznačný.

Historie

Viz také lichva.

Půjčování peněz za úplatu se objevilo vzápětí po vzniku peněz a setkáváme se s ním v Mezopotámii, starém Egyptě nebo antickém Římě[zdroj?].

Od raného středověku se tato činnost setkávala s omezením ze strany různých náboženství. Podle křesťanské církve byl úrok poplatek za čas, který patří Bohu, a proto se s ním nemůže obchodovat. Jiným důvodem byl názor, že půjčování peněz samo o sobě nevytváří žádné hodnoty. Do dneška se nám zachovalo pro příliš vysoký úrok označení „nekřesťanský“ a Islám zakazuje půjčování peněz na úrok dodnes.

V historii nezřídka docházelo ke snahám omezovat výši úroku, k čemuž mohla vést panovníkova snaha ulevit (či zavděčit se) poddaným nebo praktičtější důvody ve formě omezení vlastních či státních výdajů na dluh. Příkladem budiž omezení výše úroku ve 4. století ve starověkém Římě, kdy došlo k omezení úrokové míry nejprve na 8%, následně na 4% a nakonec byl úrok zcela zakázán. Výsledkem byl naprostý kolaps trhu s úvěry. Lidé, kteří si potřebovali půjčit peníze nemohli a naopak. Po čase začalo být nařízení lidmi obcházeno a nakonec došlo i k jeho zrušení.[1]

Půjčování peněz s úrokem zaznamenalo větší rozmach až v období zámořských objevů a kolonizace, která byla spojena s rozsáhlou poptávkou po úvěrech. Kritika úroku postupně ustoupila myšlence, že půjčování peněz je spjato s riziky (např. když dlužník nesplatí svůj dluh), za která si poskytovatel může účtovat prémii.

Důsledky úroků podle Bernarda Lietaera

Profesor a bývalý centrální bankéř, Bernard Lietaer, ve své knize Budoucnost peněz[2] uvádí důsledky úroků v rámci současných peněžních systémů.

- Nepřímé povzbuzení systematické soutěživosti mezi účastníky v měnovém systému.

- Podněcování potřeby stálého růstu, i když v něm životní úroveň stagnuje.

- Koncentrace bohatství zdaňováním velké většiny ve prospěch malé menšiny.

Úrok uvalený na státní dluh může přerůst do stadia, kdy daná země věnuje splácení dluhu tak významnou část rozpočtu, že není schopna ostatní finanční prostředky efektivně investovat do svého rozvoje; v horším případě není dluh vůbec schopna umořit. Tento problém sužuje řadu rozvojových zemí.

Nadměrně vysoký úrok

Půjčování na příliš velký úrok neboli lichva je trestným činem i v současnosti a trestní zákoník na ni pamatuje v § 218: „Kdo zneužívaje něčí rozumové slabosti, tísně, nezkušenosti, lehkomyslnosti nebo něčího rozrušení, dá sobě nebo jinému poskytnout nebo slíbit plnění, jehož hodnota je k hodnotě vzájemného plnění v hrubém nepoměru, nebo kdo takovou pohledávku uplatní nebo v úmyslu uplatnit ji na sebe převede, bude potrestán odnětím svobody až na dvě léta nebo zákazem činnosti.“ Oproti původní úpravě (§ 253 trestního zákona) je nově zmiňována organizovaná skupina a byl přidán nový třetí odstavec, stanovující trest odnětí svobody na tři až osm let, pokud k lichvě došlo za válečného stavu nebo živelní pohromy nebo byl získán prospěch velkého rozsahu.

Pokud ale jsou vysoké úrokové míry postihovány zákonem, někteří dlužníci, kteří by je byli ochotni akceptovat, musí odejít z trhu s nepořízenou. Kapitálový trh je méně pružný, nereaguje zcela na poptávku.

Výpočet úroku

Obvykle je úrok, jímž bude uložený kapitál úročen, uváděn v procentech za rok a zapisuje se x % p.a. (například 4 % p.a.).

Po výpočtu úroku je ještě třeba uvažovat také s daní z příjmu.[3]

Doba úročení v letech

V případě, že je období, po které je kapitál úročen, v letech, provádí se výpočet podle vzorce:

kde:

- úrok = úroková míra, jíž bude kapitál úročen

- jistina = kapitál, z něhož je úrok počítán

- sazba = úroková sazba (v procentech za rok)

- čas = délka úročení (v letech)

Příklad

Zjištění úroku z částky 150 000, pokud bude 1 rok úročena sazbou 4 % p.a.

Doba úročení méně než rok

Pokud období, po které je jistina úročena, je kratší, než jeden rok (tj. například čtvrtletí, měsíce či dny atp.), používají se upravené vzorce. Tyto vzorce se mezi sebou vzájemně liší podle toho, jakým způsobem je stanovován počet dní v měsíci.

Německý způsob

Německý způsob počítání dnů v měsíci uvažuje každý měsíc s délkou 30 dní.

kde:

- úrok = úroková míra, jíž bude kapitál úročen

- jistina = kapitál, z něhož je úrok počítán

- sazba = úroková sazba (v procentech za rok)

- čas = délka úročení (ve dnech)

Tento způsob je v Česku nejpoužívanější.

Příklad

Zjištění úroku z částky 150 000, pokud bude 3 měsíce (leden, únor a březen) přestupného roku úročena sazbou 4 % p.a.

Francouzský způsob

U francouzského způsobu úročení je uvažován přesný počet dní v měsíci (tedy 28, 29, 30 nebo 31), ale rok je uvažován s délkou pouze 360 dnů.

kde:

- úrok = úroková míra, jíž bude kapitál úročen

- jistina = kapitál, z něhož je úrok počítán

- sazba = úroková sazba (v procentech za rok)

- čas = délka úročení (ve dnech)

Příklad

Zjištění úroku z částky 150 000, pokud bude 3 měsíce (leden, únor a březen) přestupného roku úročena sazbou 4 % p.a.

Anglický způsob

Také anglický způsob úročení (podobně jako francouzský) uvažuje s přesným počtem dní v měsíci (tedy 28, 29, 30 nebo 31), ale rok – oproti předchozím způsobům úročení – uvažuje s délkou 365 dní.

kde:

- úrok = úroková míra, jíž bude kapitál úročen

- jistina = kapitál, z něhož je úrok počítán

- sazba = úroková sazba (v procentech za rok)

- čas = délka úročení (ve dnech)

Příklad

Zjištění úroku z částky 150 000, pokud bude 3 měsíce (leden, únor a březen) přestupného roku úročena sazbou 4 % p.a.

Doba úročení ve dnech

Je-li počet dnů úročení kratší jak jeden celý měsíc nebo je třeba uvažovat přesně s jednotlivými dny, je počet dnů roven skutečnému počtu dnů, po nějž je vklad úročen.

Příklad

Zjištění úroku (při německém způsobu úročení) z částky 150 000, pokud bude od 1. ledna do 12. dubna téhož roku úročena sazbou 4 % p.a.

Odkazy

Reference

- HASKELL, H.J. The New Deal in Old Rome [online]. 1947 [cit. 2013-07-16]. Dostupné v archivu pořízeném dne 2012-11-05. (anglicky)

- Lietaer, B.: Budoucnost peněz, ISBN 80-968603-3-X, str. 55

- Jak na výpočet úrokových sazeb a daně z příjmů [online]. o Spoření.cz, 2009-04-07 [cit. 2011-10-10]. Dostupné online.

Související články

Externí odkazy

Encyklopedické heslo Úrok v Ottově slovníku naučném ve Wikizdrojích

Encyklopedické heslo Úrok v Ottově slovníku naučném ve Wikizdrojích Slovníkové heslo úrok ve Wikislovníku

Slovníkové heslo úrok ve Wikislovníku