Technická analýza

Technická analýza se používá na předpovídání budoucích cenových pohybů na základě systematického zkoumání, analyzování a vyhodnocování minulých a současných dat. Je používána u všech finančních produktů, včetně cenných papírů, futures a úrokových produktů. Na rozdíl od fundamentální analýzy využívá pouze údaje tvořené trhem, jako je např. cena, objem, volatilita, množství otevřených kontraktů na trhu, popřípadě mezitržní korelace. Technická analýza se proto nezabývá takovými jevy a skutečnostmi, jako jsou zveřejnění ekonomických dat, sentiment trhu, politická situace, daňová politika státu nebo ekonomické prostředí.

Cílem technické analýzy je přibližně určit budoucí vývoje cen, určit konec a případné otočení trendu. Stejně jako předpověď počasí, nevede ani technická analýza k jistým předpovědím. Je-li však použita správně, může dramaticky zmenšit procento omylu této předpovědi. Slouží tedy investorům k určení toho, co je pravděpodobnější.

Technická analýza se využívá nejen na burzách s akciemi a dalšími cennými papíry, ale také pro měnové páry a zlato.

Předpoklady technické analýzy

Techničtí analytici, investoři i spekulanti zakládají technickou analýzu na několika očekáváních.

- Poptávka a nabídka je ovlivněná mnoha faktory a analytici užívající technickou analýzu věří, že veškeré události a informace ovlivňující trh jsou již zahrnuté v ceně. Je tak vytvořená férová cena a tedy základ pro technickou analýzu.

- Ceny se nepohybují náhodně, ale v trendech (proudech). Používání technické analýzy by nebylo vhodné ani ziskové při náhodných cenových pohybech. Obchodníci věří, že mohou rozpoznat trend a v jeho souladu udělat ziskový obchod s tím, jak trend pokračuje. Protože technická analýza muže být aplikována na mnoho časových rámců, je možné zpozorovat trendy krátkodobé, střednědobé i dlouhodobé.

- Dále se při aplikaci technické analýzy spoléhá na předpoklad, že historie má tendenci se opakovat. To je zapříčiněno chováním subjektů na trhu, tedy lidmi, kteří se chovají jako emotivní bytosti. Jejich reakce na podněty se často opakují, a proto je možné najít určité zákonitosti. Chování subjektů nemusí být racionální, stačí pouze, aby bylo v nějaké míře předvídatelné.

- „Co“ je důležitější než „proč“. Výsledná cena je vytvořená za pomoci nabídky a poptávky. Při situaci, kdy je poptávka vyšší než nabídka, se očekává vzrůst ceny. Obráceně pak při situaci, kdy je nižší poptávka než nabídka, se předpokládá cenový pokles. Technické analýze záleží na ceně a pouze na ceně. Zatímco fundamentální analýza se zabývá otázkou proč se, co děje, technici se ptají, co se děje a nezáleží jim na tom, proč se to děje. Je mnoho faktorů, které mohou cenu ovlivnit a jejich interpretace je velice obtížná. Je to více nakupujících (poptávka) a méně prodávajících (nabídka), co tlačí cenu vzhůru. Hodnota je nakonec jediná věc, za kterou jsou obchodníci ochotni platit.

Typy grafů

Při technické analýze a obchodování samotném se běžně využívá velké množství variací a kombinací jednotlivých ukazatelů. Nejzákladnějším prvkem je ale graf samotný. Na vodorovné ose se zobrazuje čas a na svislé to mohou být jak koruny, dolary a eura, tak i body a procenta. Ukazuje nám, kde se právě cena či hodnota nachází nebo nacházela.

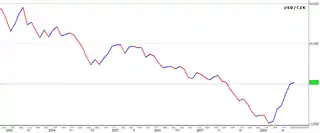

Liniový graf

Tento typ grafu je nejjednodušším typem, který se ve finančnictví používá. Jak můžete na obrázku vidět, jde o jednotlivá minulá data, která jsou spojená čárou. Většinou se používají data uzavírací, tedy cena, která nastala na konci vybraného časového úseku. Například z grafu schodového by vznikl graf liniový tak, že bychom spojili všechny uzavírací hodnoty jednotlivých schodů. Podle používané metody se může samozřejmě zvolit i jiná výchozí metoda (otevírací cena).

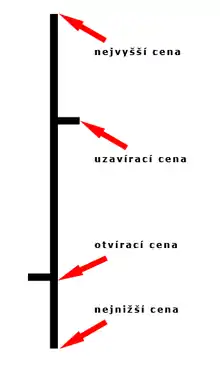

Schodový graf

Schodový graf, v angličtině nazývaný „bar chart“, patří mezi tzv. OHLC (open, high, low, close) grafy. Z grafu lze vyčíst nejen cena uzavírací, ale také otevírací, nejnižší a nejvyšší. Průběh ceny je zde detailnější, a proto se lépe zpozorují trendy a cenové formace. Jednotlivý schod (bar), se skládá ze 3 částí. Svislá úsečka nám ukazuje, kde se ceny pohybovaly, tedy vrchol (high) a dno (low). Na tuto úsečku se zleva napojuje kratší, vodorovná část, která značí otevírací cenu. Vpravo od svislé úsečky je stejnou metodou utvořena cena uzavírací. Viz obrázek.

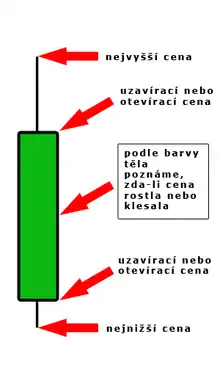

Svícový graf

Svícový graf, v angličtině nazývaný „candle stick“ má dlouhou historii. Vznikl v Japonsku už kolem roku 1700 a řadí se tak mezi první způsoby zhotovování grafů. Za jeho tvůrce je považován Munehisa Homma, obchodník s rýží, který s použitím tohoto grafu vydělával ohromné částky. Tento graf dostal své nynější jméno až později. Japonští obchodníci mu nejprve říkali „linie protiúderu“ nebo také „strom pokročilého vojska“. Na rozdíl od schodového grafu (bar chart) se nejedná[zdroj?] pouze o obyčejný typ grafu OHLC (open, high, low, close). Svícový graf má totiž i určitou předpovídací hodnotu. Dvě nebo více po sobě jdoucích svíček může vytvořit formaci (vzor, pattern), ze které lze předpovědět pravděpodobné budoucí chování. Svíčka se dělí na dvě základní části, na tělo a knoty popř. stíny. Tělo, tlustá část svíce, vyjadřuje rozpětí mezi otevírací cenou (open) a cenou uzavírací (close). Knot (stín) je úzká část vystupující z těla nahoru nebo dolů. Horní stín reprezentuje maximální cenu (high) za danou časovou periodu, dolní stín pak minimální cenu (low).

Technické ukazatele

Nejčastější metodou technické analýzy je studie grafů. Zkoumají se aktuální i minulé ceny a hodnoty od nich odvozené pomocí různých vzorců a výpočtů. Tyto ukazatele (indikátory) nám mohou poskytovat informace o objemu obchodů (volume), dočasné tzv. přeprodanosti resp. překoupenosti trhu a hybnosti trhu (cenové oscilátory, momentum). Nejjednoduššími technickými ukazateli jsou však trendové přímky, hladina podpory, hladina rezistence a klouzavé průměry.

Elementárně by se daly technické ukazatele rozdělit do 2 skupin.

- Opožděné ukazatele

- Vedoucí ukazatele

Opožděné ukazatele jsou takové ukazatele, které se odkazují na data minulá. Tyto technické indikátory nám ukazují drahocenné informace, avšak díky jejich zpoždění se značně znehodnocují. Opožděné, znamená, že vzorce pro výpočet těchto indikátorů operují s minulými daty. Signály, které tyto indikátory produkují, jsou proto opožděné, upozorňují vás na to, co se již stalo. V kombinaci s vedoucími indikátory a předpověditelnými cenovými vzorci mohou ale vytvořit kvalitní obchodní plán.

- Klouzavé průměry

- MACD - moving average convergence/divergence

- Relative Strength Index - RSI

- Stochastic

- Bollingerova pásma

- Average Directional Index - ADX

- Commodity channel index

- Awesome Oscillator

Vedoucí ukazatele na rozdíl od opožděných ukazatelů dovedou předpovídat budoucí chování. Zajisté se nejedná o křišťálovou kouli, ve které vidíte budoucnost. Dovedou však určit reálné cíle na základě předešlých cenových pohybů.

- hladina podpory

- hladina rezistence

- Fibonacciho navrácení - Fibonacci Retracement

- Pivoty

Literatura

- HARTMAN, Ondřej. Jak se stát Forexovým obchodníkem. Naučte se vydělávat na měnových trzích. Praha: FXstreet.cz, 2009. ISBN 978-80-904418-0-4. S. 235. (čeština)

- MCDONELL, Wayne. The FX Bootcamp Guide to Strategic and Tactical Forex Trading. Hoboken, New Jersey: John Wiley & Sons, Inc., 2008. ISBN 978-0-470-18770-8. S. 3–34. (angličtina)

- PONSI, Ed. Forex Patterns & Probabilities. Hoboken, New Jersey: John Wiley & Sons, Inc., 2007. Dostupné online. ISBN 978-0-470-09729-8. S. 33-130. (angličtina)

- WILLIAMS, Larry. Dlouhodobá tajemství krátkodobých obchodů. Praha: Centrum finančního vzdělávání, s.r.o., 2007. ISBN 978-80-903874-1-6. S. 1–263. (čeština)

Externí odkazy

Obrázky, zvuky či videa k tématu technická analýza na Wikimedia Commons

Obrázky, zvuky či videa k tématu technická analýza na Wikimedia Commons