MACD

MACD je zkratkou pro Moving Average Convergence Divergence je pojem z ekonomie. Jedná se o jeden z mnoha indikátorů technické analýzy. Obvykle se řadí do skupiny klouzavých průměrů (Moving Averages, MA), nazývanými jako tzv. „trend-following“ nebo také „lagging“ indikátory. Poukazují na to, co se právě stalo na trhu. MACD vyjadřuje vztah mezi dvěma klouzavými průměry. Je nejčastěji rozdílem 12denního a 26denního exponenciálního klouzavého průměru. Dané parametry se mohou upravit podle individuálních potřeb analytika. Tento indikátor lze vyjádřit vzorcem:

MACDt(12,26)=Et(12)-Et(26)

Et(12) 12 denní klouzavý průměr

Et(26) 26 denní klouzavý průměr

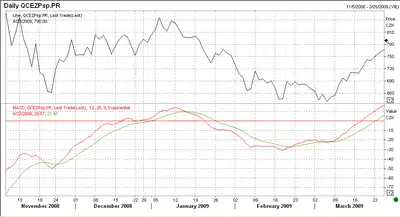

Zobrazuje se obvykle v grafu. Kromě MACD hraje důležitou roli také signální křivka nazývaná „trigger“ a nulová přímka. Trigger je 9denním exponenciálním klouzavým průměrem. Nulová přímka je horizontální přímkou procházející hodnotou 0 (neboli místem, kde se 12denní MA = 26dennímu MA).

Použití

Nejběžněji se tento indikátor používá pro identifikaci nákupních a prodejních signálů. Dále se využívá pro předpověď překoupeného či přeprodaného trhu a pro potvrzení rostoucího nebo klesajícího trendu, popřípadě slábnoucího trendu.

Interpretace

Nákupní a prodejní signály: Pro jejich identifikaci se využívá překřížení MACD se signální křivkou. Pokud MACD protne signální křivku zdola nahoru, jedná se o nákupní signál. Pokud MACD protne signální křivku shora dolů, jedná se o prodejní signál.

Překoupený a přeprodaný trh: Pro identifikaci tohoto jevu je nutno sledovat rychlost růstu MACD, respektive velikost rozdílu 12denního krátkodobého exponenciálního klouzavého průměru od 26denního exponenciálního klouzavého průměru. Pokud MACD výrazně roste (výrazně roste krátkodobý klouzavý průměr), naznačuje to budoucí překoupený trh. Naopak při prudkém poklesu se jedná o signál přeprodaného trhu.

Potvrzení rostoucího a klesajícího trendu: Pokud je MACD a signální křivka nad nulovou přímkou, jedná se o rostoucí trend (býčí trh). Pokud jsou obě křivky pod nulovou přímkou, jedná se o klesající trend (medvědí trh).

Slábnoucí trend: Při snaze o rozpoznání slábnoucího trendu je důležité sledovat odchylky mezi pohybem MACD a kurzem cenného papíru. Býčí divergence nastává tehdy, pokud kurz cenného papíru dosahuje nižšího dna a MACD vyššího dna. Značí to slábnoucí klesající trend. Medvědí divergence nastává při stále vyšších vrcholech kurzu cenného papíru a nižších vrcholech MACD. Značí to slábnoucí rostoucí trend.

Příklad

Ve vrchní části grafu se vyskytuje čárový graf kurzu cenného papíru. V dolní části grafu je červené MACD, zelená signální křivka a červená horizontální nulová přímka. Nákupní signál je identifikovatelný 24. listopadu 2008 nebo 20. února 2009, kdy MACD překřížilo signální přímku zdola nahoru. Naopak prodejní signál nastal dne 15. 1. 2009. Rychlý růst MACD je typický pro začátek listopadu 2008, což signalizuje překoupený trhu a možnou korekci, ke které opravdu došlo. Rostoucí trend v únoru a březnu 2009 byl potvrzen výskytem MACD a signální křivky nad nulovou přímkou. Naopak klesající trend v lednu a únoru 2009 byl potvrzen poklesem MACD a signální křivky dne 26. 1. 2009 pod nulovou přímku. Mírná divergence mezi kurzem cenného papíru a MACD nastala na konci února 2009, kdy trend kurzu byl mírně klesající a MACD již rostlo. Jednalo se tedy o býčí divergenci, neboli signál slábnoucího klesající trendu, který vyústil ve dno a následnou změnu trendu.

Literatura

- Achelis, S.B.: Technical Analysis from A to Z, McGraw-Hill, druhé vydání, 2001

- Víšková, H.: Technická analýza, HZ, 1997