Kontrolní hlášení DPH

Kontrolní hlášení DPH je daňový výkaz, který byl jako nástroj pro odhalování daňových podvodů (např. karuselových obchodů) od 1. ledna 2016 zaveden v Česku úpravou zákona o DPH č.235/2004 Sb. (dále jen Zákon) zákonem č.360/2014 Sb. přijatým poslaneckou sněmovnou 22.12.2014. Obsah hlášení vychází ze vzorového formuláře a pokynů k jeho vyplnění (dále jen Pokyny). Další upřesnění jsou v otázkách a odpovědích (dále jen Odpovědi) a na webu správce daně.

Kontrolní hlášení DPH nenahradilo přiznání k DPH, ani souhrnné hlášení podle §102, ale nahradilo výpis z evidence pro účely DPH podle § 92a předchozího znění zákona o DPH.

Spuštění a systém kontrolního hlášení

V České republice je kontrolní hlášení povinné od 1. ledna 2016. Zavedl jej ministr financí Andrej Babiš (tehdy zástupce ANO 2011). Účelem kontrolního hlášení má být zabránění tzv. karuselových podvodů. Hlášení má pomoci zabránit těmto podvodům a vybrat tak vyšší daně. Dle názoru některých odborníků kontrolní hlášení zatěžuje malé a střední podnikatele další byrokracií.[1]

Kontrolní hlášení podávají všichni plátci DPH v České republice včetně zahraničních subjektů. V případě společnosti podává kontrolní hlášení vybraný společník. Právnické osoby hlášení podávají čtvrtletně, vždy do 25 dnů za předchozí kalendářní měsíc. Fyzické osoby si mohou vybrat mezi měsíčními a čtvrtletními splátkami. Hlášení lze podat pouze elektronicky na elektronickou adresu podatelny správce daně.[2]

Za nepodání kontrolního hlášení či prodlevu uvaluje finanční úřad různě vysoké sankce od 1000 Kč až po 500 000 Kč. V kontrolním hlášení se uvádí všechny tuzemské vydané a přijaté faktury. Sankce naskakují od pátého dne od odeslání e-mailu s výzvou pro podání kontrolního hlášení.

Povinnost a termíny podání hlášení

Hlášení podává každý plátce DPH vždy, když podává přiznání k DPH.

Podle §101c podává hlášení každý plátce DPH, který měl ve sledovaném období nějakou operaci, která měla něco společného s DPH (přijal, nebo uskutečnil tuzemské plnění či platbu na něj, nebo uplatňuje nárok na odpočet daně). V ustanovení není žádná výjimka, proto se hlášení týká všech plátců DPH bez ohledu na jejich obrat. Tedy i drobných podnikatelů, kteří se stali plátci DPH dobrovolně a nedosahují obratů pro povinnou registraci. Důvodem jejich zařazení bylo zřejmě to, že do daňových podvodů bývají zapojeny podnikající fyzické osoby v roli bílých koní.

Ustanovení §101c je dále rozvíjeno Kapitolou 1.1 Pokynů. Ta dává typy operací do vztahu s položkami Přiznání k DPH, do kterých se započítávají, upřesňuje podávání za skupiny, společnosti a v insolvenci. Také uvádí, kdo hlášení nepodává. Zjednodušeně řečeno, hlášení nemusí plátce DPH podat jen, když ve sledovaném období neměl žádnou operaci související s DPH.

Kontrolní hlášení se podle §101e podává ve stejných termínech jako přiznání DPH, tedy do 25. dne měsíce následujícího po konci příslušného sledovaného období. Další upřesnění (např. datum podání prvního hlášení) jsou v kapitole 1.3 Pokynů.

| Podání prvního kontrolního hlášení | |||

|---|---|---|---|

| Kdo | s přiznáním DPH | 1. kontrolní hlášení za | do dne |

| Drobní podnikatelé | čtvrtletně | 1. čtvrtletí 2016 | 25. dubna 2016 |

| Ostatní firmy | měsíčně | leden 2016 | 25. února 2016 |

Předmět hlášení

V hlášení jde o stejné operace jako v přiznání k DPH. Jen se některé speciální operace a běžné operace s plátci DPH větší než 10 tis. Kč neuvádějí v součtech, ale jednotlivě. Pro menšího podnikatele, který má jen málo větších operací s plátci DPH, není hlášení o moc složitější, než přiznání k DPH. Většinu aktivit vykáže v součtu, pár větších položek jednotlivě a do ostatních části výkazu nemá co vyplnit.

Zákon obsah hlášení definuje v 101d odst.1 velmi obecně: ".. předepsané údaje potřebné pro správu daně". Skutečný obsah hlášení vychází ze vzorového formuláře a popisu v Pokynech. Přehlednější seznam operací, které mají být v hlášení, na příslušných stránkách Finanční správy není.

Běžné menší operace se vykazují v součtech, podobně jako v přiznání k DPH. Jednotlivě se vykazují jen větší a speciální operace (přenesení daňové povinnosti, obchody se zlatem, se zahraničními osobami a opravy daně u insolventních pohledávek), které jsou zřejmě nejčastěji zdrojem podvodů. U jednotlivé operace se uvádějí základní informace - identifikace protistrany (většinou jen DIČ), objem obchodu, struktura a výše DPH. Přesné informace o předmětu obchodu (prodej auta, nákup jízdenek, zpracování posudku,..) předmětem hlášení nejsou. Pouze u speciálních operací s přenesením daňové povinnosti se uvádí typ předmětu plnění.

Běžné operace a posuzování limitu

Běžné operace (neuvedené mezi speciálními), kde plátce

- uskutečnil zdanitelné plnění v tuzemsku (§108 odst.1 písm.a)

- uplatňuje nárok na odpočet daně (§73 odst.1 písm.a),

se uvádějí v součtu, nebo jednotlivě podle objemu operace a toho, zda protistrana je, či není plátcem DPH.

Jednotlivě (v oddílech A4 a B2) se vykazuje běžná operace, pokud

- je protistrana plátce DPH a objem (včetně DPH) přesáhl limit 10 tis. Kč.

V součtu (v oddílech A5 a B3) se vykazuje běžná operace, pokud

- je protistrana plátce DPH a objem (včetně DPH) nedosáhl limitu 10 tis. Kč

- nevznikla povinnost vystavit daňový doklad

- téměř vždy, když je protistrana neplátcem DPH a to bez ohledu na výši

Výjimky jsou

Objem operace se posuzuje samostatně za každý jednotlivý účetní doklad s vlastním kódem (číslo faktury,..).

Pokud je několik jednotlivých dokladů spojeno (jízdenky, účtenky,..) a vloženo do účetnictví jako jedna položka, neposuzuje se výše plnění za celek, ale za samostatné doklady. Pokud některý přesáhne limit, uvede se jednotlivě, ostatní se uvádí v součtech.

Naproti tomu v případech splátkového kalendáře (§31), platebního kalendáře (§31a) a souhrnného daňového dokladu (§31b) se pro posouzení limitu bere součet všech plateb. Další podrobnosti k vykazování těchto případů, nebo zvláštního režimu pro cestovní službu (§89) a pro použité zboží (§90) jsou v kapitole A4 Pokynů. Vykazování záloh se věnují také Odpovědi zde a splátkovým kalendářům tady.

Speciální operace

Správce daně požaduje vykazování těchto operací jednotlivě zřejmě proto, že bývají často zdrojem daňových podvodů. Nejsou však příliš běžné a budou se tedy týkat spíš jen menšího počtu firem a podnikatelů. Až na dodání investičního zlata jde výhradně o operace s plátci DPH. Jednotlivé typy operací mají v hlášení většinou svůj vlastní oddíl.

Přenesení daňové povinnosti v tuzemsku

Operace podle §92a a souvisejících se vykazují v oddílech A1 a B1 v závislosti na směru operace (přijaté, či poskytnuté plnění). U těchto operací dodavatel fakturuje bez DPH a uvede jen sazbu DPH. Odběratel má povinnost výši DPH dopočítat, přiznat a zaplatit. A za určitých podmínek si ji může rovnou odečíst jako daň na vstupu. Výhodou pro odběratele je, že nenese i tíži DPH, pokud odběratel nezaplatí včas.

Paragraf §92a upravuje přenesení daňové povinnosti obecně, konkrétní případy jsou až v souvisejících paragrafech (řazeno podle pravděpodobnosti využití):

- §92c dodání odpadů a sběrných surovin uvedených v příloze 5

- §92e dodání stavebních a montážních prací

- §92d dodání nemovité věci

- §92b dodání zlata

- §92f u operací uvedených v příloze 6, ale jen v případech stanovených nařízením vlády

- §92g u operací podléhající mechanismu rychlé reakce v případech stanovených nařízením vlády

Přijetí plnění ze zahraničí

Operace podle §108 odst.1 písm.b) a c), §24a §25 se uvádějí v oddíle A2. Ustanovení paragrafu §108 definují operaci a osoby povinné přiznat daň, další dva paragrafy upřesňují další související okolnosti a podmínky. Zboží je dodáno ze zahraničí bez daně a příjemce je povinen daň dopočítat, přiznat a zaplatit.

Opravy výše daně u pohledávek za dlužníky v insolvenčním řízení

Operace podle §44 nemají vlastní oddíl. Uvádějí se spolu s běžnými operacemi nad 10 tis. Kč v oddílech A4 nebo B2 a to s ohledem na směr opravy (snížení nebo zvýšení), a vždy, bez ohledu na výši opravy daně.

Dodání investičního zlata

Operace podle §101c odst.1 písm.c bod 2 se uvádějí v oddíle A3 a to u dodávky pro plátce i neplátce DPH (kapitola A3 Pokynů). Jde o případy nákupu neinvestičního zlata s DPH, jeho přeměněnu na investiční a dodání v režimu osvobození od daně (§92). V takovém případě je možno žádat o odpočet a vrácení daně.

Způsob podání hlášení

Hlášení lze podat pouze elektronicky. Stačí na to běžný počítač s internetem a prohlížečem.

Povinnost podat elektronicky platí bez výjimek, tedy i pro drobné podnikatele s malým obratem. Papírová forma by znesnadňovala rychlé a přesné odhalování daňových podvodů. Pro stát i firmy s větším počtem jednotlivě vykazovaných operací by byla navíc pracná a drahá.

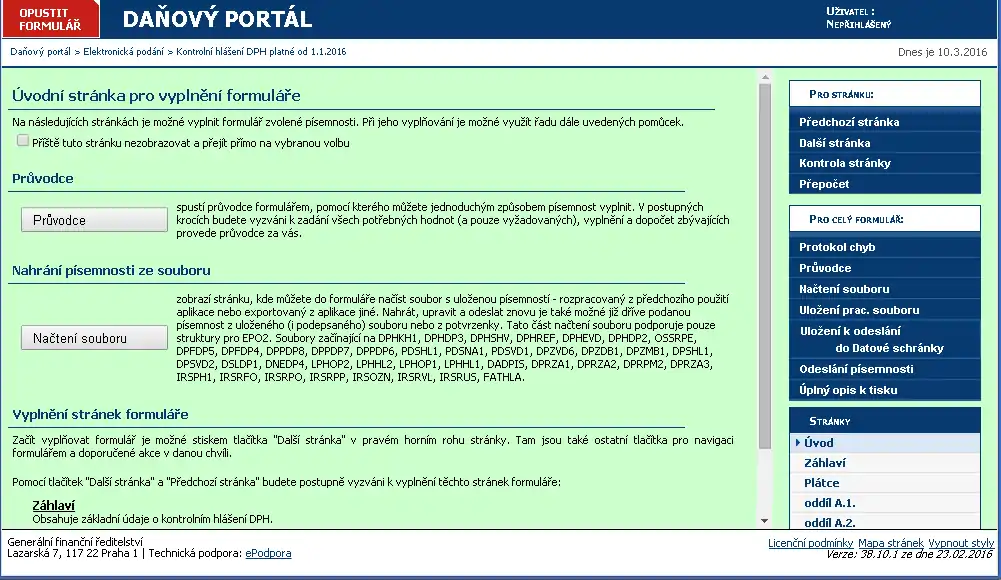

Webový formulář (pro drobné podnikatele)

Webový formulář umí i načíst data z XML souboru, ale slouží hlavně pro ruční zpracování podání. Umožňuje podat hlášení i drobným podnikatelům, kteří mají papírové účetnictví, nebo mají jednoduchý účetní program bez možnosti exportu dat pro XML podání hlášení.

Pro práci s formulářem stačí běžný počítač s internetem a prohlížečem. Jeho nastavení a splnění předepsaných technických požadavků je ale dobré si předem ověřit a vyřešit případné nedostatky.

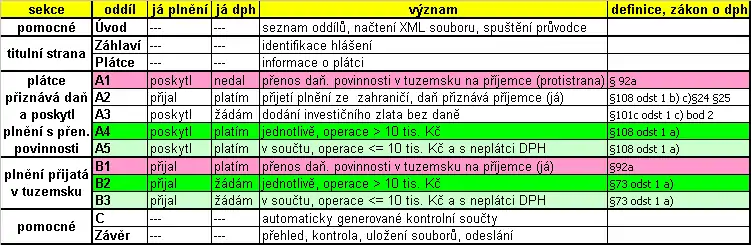

Oddíly

Sekce s oddíly Ax a Bx začínají speciálními operacemi, běžné jsou až na konci sekcí.

Webový formulář má několik částí (oddílů) pro různé typ údajů. Odpovídající si oddíly jsou tabulce zvýrazněny barevně.

Proti vzorovému formuláři má webový navíc 2 pomocné části „Úvod“ a „Závěr“, kde se žádné údaje nezadávají. Obsahují jen tlačítka některých funkcí, vysvětlující texty. A část „Úvod“ také seznam oddílů s krátkým popisem jejich obsahu, ale bez podrobnějšího vysvětlení. K zadávání údajů neslouží ani oddíl „C“, jsou v němž jen automaticky počítané kontrolní součty.

Do oddílů „Záhlaví“ a „Plátce“ se uvádějí základní údaje pro identifikaci podání a firmy, které jsou běžné i na titulních stranách jiných výkazů.

Podstatou hlášení jsou 2 sekce s oddíly „A1-5“ a „B1-3“. Tam se zadávají informace o jednotlivých typech operací popsaných v kapitole „Předmět hlášení“. Oddíly na formuláři nejsou řazeny s ohledem na potřeby klienta, ale podle správce daně. Na začátku sekcí jsou oddíly pro málo běžné operace, oddíly pro běžné operace jsou až na konci sekcí.

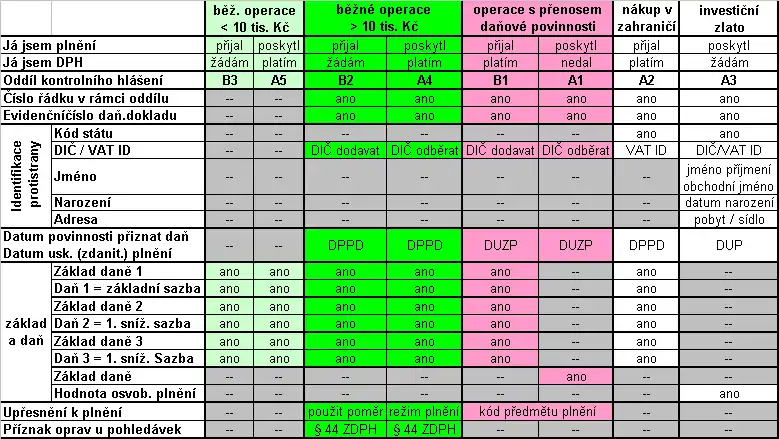

Položky v oddílech

U jednotlivé operace je uvedena identifikace protistrany (většinou jen DIČ), finanční údaje (základy a výše DPH) a případné upřesnění k plnění. Konkrétní předmět plnění se neuvádí. V tabulce s přehledem položek jsou oddíly v pořadí podle obvyklosti operací a související u sebe. Proti formuláři je upraveno i pořadí položek, aby se dal obsah oddílů dobře porovnat.

Oddíly „A5“ a „B3“ obsahují jen souhrny za operace pod 10 tis. Kč (s DPH) a operace s neplátci daně. Ostatní oddíly obsahují informace k jednotlivým operacím.

Evidenční číslo dokladu by mělo být zapsáno stejně jako na dokladu. Podstatné jsou jen písmena a číslice, velikost písmen se nerozlišuje. Případný text před číslem dokladu se neuvádí. Například označení „Fakt.č. Fa100_321/2016“ bude uvedeno jako Fa100_321/2016. Lze i velikost písmen a případně vynechat nealfanumerické znaky FA1003212016, ale při ručním zadávání to snižuje přehlednost. Více viz Odpovědi.

Jako identifikace protistrany slouží se u tuzemců DIČ bez úvodních písmen CZ. U zahraničních plátců národní kód VAT ID a kód země. U prodeje investičního zlata se uvádí plné jméno protistrany, adresa bydliště/sídla u fyzických osob i datum narození. Více viz Odpovědi.

Jako rozhodné datum operace slouží datum uskutečnění (zdanitelného) plnění DU(Z)P, nebo datum povinnosti přiznat daň DPPD (viz tabulku, podrobně §21 až §25, vysvětlení např. tady). DPPD je obvykle stejné jako DU(Z)P až na některé výjimky - z běžných např. přijetí zálohy. K vykazování záloh více viz Odpovědi.

Pro základ a výše daně jsou ve výkazu 3 dvojice položek rozlišené číslem 1-3 (1=základní sazba, 2=1.snížená sazba, 3.=2. snížená sazba). Prorok 2016 platí sazby 21%,15% a 10%. V případě poskytnutí plnění s přenesením daňové povinnosti se uvádí jen základ bez uvedení sazby daně a při prodeji investičního zlata hodnota osvobozeného plnění.

U některých operací se zadává upřesnění k plnění.(viz tabulku) U operací s přenosem daňové povinnosti se zadává výběrem z číselníku kód předmětu plnění. Význam kódů je uveden v nápovědě dostupné po kliknutí na hlavičku sloupce (pozor od 1.2.2016 se význam číselných kódů měnil). Dále k přenesení daňové povinnosti viz Odpovědi.

U běžných operací s plátci DPH nad 10 tis. Kč se zadává výběrem z číselníku kód režimu plnění (0 = běžné plnění, 1 = zvláštní režim pro cestovní službu (§89), 2 = zvláštní režim pro použité zboží (§90), příznak, zda jde o poměrný nárok na odpočet daně (více viz Odpovědi), a příznak, že jde o opravu výše daně u pohledávek za dlužníky v insolventním řízení (§44), vice viz Odpovědi.

K opravám dalších pohledávek podle §42 a §43 viz Odpovědi zde a zde.

Možnosti práce s webovým formulářem

Rozpracovaný formulář se automaticky neukládá a po 30 minutách nečinnosti je zrušen. Dá se ručně uložit na lokální disk v menu na levé straně tlačítkem „Uložení prac. souboru“ a pak načíst tlačítkem „Načtení souboru“.

Webový formulář má vlevo od hlavní oblasti (se zeleným podtiskem) ještě nabídku. V nabídce jsou tlačítka pro vyvolání různých funkcí a také pro navigaci ve formuláři. Formulář má sice více částí, ale technicky je to jediná webová stránka. Proto mezi jeho částmi nelze přecházet pomocí tlačítek Zpět/Vpřed prohlížeče a je potřeba používat pouze tlačítka formuláře. Jsou k dispozici přechody Předchozí strana a Další strana, ale jednodušší je klikat do seznamu částí (oddílů) na konci nabídky. Také ze stránek vyvolaných tlačítky dalších funkcí je potřeba se vracet tlačítkem Zpět formuláře a ne prohlížeče.

Při zadávání se pro některé položky vybírají hodnoty z číselníků, nebo kalendáře a někde (finanční úřad, adresa,..) funguje i automatické doplňování (např. po vybrání PSČ z nabídky se vyplní obec a stát).

K dispozici je nápověda k významu položek formuláře. Po najetí kurzorem na otazník u názvu položky, nebo bloku položek se objeví dočasné okno s nápovědou, které zmizí, když se kurzor přesune jinam. Okno nápovědy se dá kliknutím na otazník otevřít trvale což se hodí u delší nápovědy, kterou je potřeba listovat. Okno lze zavřít kliknutím na X v pravém horním rohu.

V režimu spuštěném tlačítkem „Průvodce“ se některé položky na formuláři objeví s podrobnějším popisem (odpovídá nápovědě), zmizí nabídka a formulář se dá procházet tlačítky Další/Předchozí krok jen stránku po stránce vpřed nebo vzad. Podrobnější popis položek se týká jen prvních dvou oddílů (Záhlaví a Plátce), další oddíly vypadají stejně jako v normálním režimu, jen je nefunkční nápověda u oddílů A5 a B3 (operace vykazované v součtech). Tlačítkem Opustit průvodce se dá vrátit zpět do normálního režimu.

Pokud v některém oddílu pro jednotlivé operace nestačí počet řádek, lze přidat další stránku (20 řádek), ale jen tehdy, není-li na předchozí stránce poslední řádka zcela prázdná (obsah jiných řádek předchozí stránky se nekontroluje). Jednou přidanou stránku už nejde vymazat. Ale je odstraněna automaticky, když se vymaže obsah všech jejích řádek a přejde se na předchozí stránku. Pro mazání řádky slouží tlačítko s křížkem (X) vedle čísla řádky. Zruší celou řádku a všechny následující posune o jednu nahoru. Celkový počet řádek na stránkách se nezmění, protože je pevně dán. Opakovaným rušením řádek jen přibývají na konci poslední stránky oddílu prázdné řádky a když na ní už žádná neprázdná řádka nezbývá, je poslední stránka odstraněna.

Průběžná kontrola chyb zadaných hodnot někdy nefunguje dobře a po opravě problémových položek se nesmažou červené texty upozornění zapsané na formuláři. Ověřit skutečná stav lze tlačítkem Kontrola stránky z nabídky. Tlačítko Protokol chyb kontroluje celé podání a vypíše seznam chyb s případným vysvětlením. Kliknutím na řádek v seznamu chyb se dá přejít na položku s chybou. Chyby se dělí na kritické, které nedovolí odeslání formuláře, a chyby propustné. Ale při odeslání hlášení se závažnými propustnými chybami bude správce daně požadovat jejich odstranění.

Je-li hlášení bez kritických chyb, dá se tlačítkem „Odeslání písemnosti“ uložit v XLM formátu tlačítkem „Uložit k odeslání do datové schránky“, nebo přejít na stránku pro jeho odeslání tlačítkem „Odeslání písemnosti“. Při odesílání formuláře je dobré uložit si odesílaná XML data (odkaz Podepisovaný obsah písemnosti úplně dole) a také zadat email, aby bylo možno později získat informace o stavu podání. Ze stejného důvodu je dobré si zaznamenat i podací číslo, které je přiděleno po odeslání hlášení. Je potřeba si uložit i vygenerovaný potvrzovací soubor ve formátu P7S, který je jediným důkazem odeslání hlášení a také jeho PDF verzi, kterou lze po vytištění a podepsání použít pro potvrzení elektronicky neověřeného podání.

Tlačítkem „Úplný opis k tisku“ se dá ze zadaných dat vygenerovat a pak uložit a případně i vytisknout soubor v podobě vzorového formuláře. Výsledný tisk nelze použít pro fyzické podání, ani jako důkaz, že bylo uskutečněno elektronické podání. Je vhodný jen pro přehled a případnou papírovou archivaci toho, co bylo podáno.

Tlačítkem „Uložení prac. souboru“ se dá uložit aktuální stav rozpracovaného formuláře na disk a v případě potřeby znovu načíst tlačítkem „Načtení souboru“. Při ručním zadávání většího podání je zálohování důležité, protože data se nikam automaticky neukládají a po 30 minutách nečinnosti, nebo při problémech třeba s prohlížečem by byla celá neuložená práce ztracena. Stav dat se ukládá do XML souboru DPHKH1-<ičo>-<datum>-<čas_vygenerování>-pracovni.xml, který má soubor stejný formát jako soubor vytvořený tlačítkem „Uložit k odeslání do datové schránky“, nebo (až na zazipovanání) soubor vygenerovaný při odesílání podání (odkaz Podepisovaný obsah písemnosti).

XML podání (pro větší firmy)

Datové XML hlášení exportované, nebo přímo odeslané z účetnictví je vhodné pro větší firmy.

U větších firem by bylo ruční zadávání kontrolního hlášení do webového formuláře příliš pracné, nákladné a chybové. Lze ho vyžít snad jen jako nouzovou variantu do realizace vhodnějšího řešení. Základem řešení pro větší firmy je předávání dat v XML souborech. Jejich obsah a struktura jsou určeny správcem daně ve specifikaci dostupné na jeho webu. Popis struktury je užitečný pro programátory účetních programů, běžní uživatelé ho nepotřebují.

XML soubor pro kontrolní hlášení je obvykle generovány účetním programem. Pak je buď přímo odeslán s elektronickým podpisem správci daně, nebo uložen pro následné ruční odeslání. Pro ruční XML souboru s hlášením odeslání lze využít datovou schránku, nebo stejný webový formulář, jaký se využívá pro ruční zadání. V oddílu Úvod se XML soubor načte a pak odešle stejně jako při ručním zpracování. Není-li XML soubor příliš velký (do 10 MB), dá se po načtení ve webovém formuláři i prohlížet a případně editovat.

Potvrzení elektronického podání

Každé podání musí být buď potvrzeno buď elektronicky při odeslání nebo následné doručením vytištěného potvrzení správci daně, nejpozději do data povinnosti odevzdat hlášení.

Pro odeslání a potvrzení jsou k dispozici (podrobněji zde) tyto možností (podrobněji zde):

- odesláním přímo z účetního programu s elektronickým podpisem

- odesláním přes datovou schránku

- načtením a odesláním přes webový formulář (EPO)

- s elektronickým podpisem

- s přihlášením do datové schránky

- s následným doručením vytištěného potvrzení správci daně

Technicky nejjednodušší je potvrzení doručením vlastnoručně podepsaného vytištěného potvrzovacího formuláře na příslušný finanční úřad. Potvrzení je po odeslání hlášení vygenerováno v PDF i v datové podobě a obě verze je potřeba si pomocí odkazů na příslušné stránce uložit na svůj počítač jako doklad o podání.

Technicky jednodušší variantou elektronického potvrzování je využití datové schránky. Hlášení lze buď potvrdit přihlášením do datové schránky během odesílání, nebo ho lze přes datovou schránku poslat v podobě XML souboru. Právnické osoby mají datovou schránku zřízenou ze zákona, podnikatelé o ni mohou požádat. Česká pošta provozuje službu bezplatně, placené jsou jen doplňkové služby a autorizované vytištění zprávy. Po zřízení datové schránky by správce daně i ostatní orgány státní moci mohou s jejím vlastníkem komunikovat už jen elektronicky. V datové schránce se dá nastavit zasílání emailu s upozorněním na přijetí nové zprávy.

Potvrzování uznávaným elektronickým podpisem (dále jen EP), neboli kvalifikovaným certifikátem, je možné použít během odeslání[nedostupný zdroj] hlášení a je nutný i pro odesílání přímo z účetního programu. Musí jít o uznávaný EP a ne o zaručený EP (rozdíl vysvětlen zde), jak nesprávně naznačuje matoucí zkratka ZAREP používaná často na webu správce daně. Certifikát s požadovanými vlastnostmi[nedostupný zdroj] lze získat u jedné ze tří oprávněných firem (certifikařních autorit). Jde o placenou službu a doba platnosti certifikátu je 1 rok. Další informace k použití EP jsou na webu správce daně zde a zde.

Technické požadavky na počítač pro elektronické podání

Pro elektronické podání stačí běžný počítač s webovým prohlížečem a internetem.

Počítač pro elektronické podání by měl splňovat předepsané technické požadavky, jinak nemusí být některé funkce daňového portálu plně, nebo vůbec dostupné. Měl by je však být schopen splnit každý „běžný počítač“, ale je dobré ho předem otestovat. Test na stránce Kontrola nastavení počítače se spustí tlačítkem „Zjistit“, které je zcela vlevo nahoře nad sloupcem nabídek. Ve výstupu je přehled dostupnosti funkcí daňového portálu, zjištěné nedostatky konfigurace s odkazy na jejich řešeni a v tabulce všechny testované vlastností počítače.

Pro základní podání pomocí webového formuláře musí být dostupné alespoň funkce

- Vyplnění inteligentních elektronických formulářů EPO2

- Možnost odeslání vyplněného EPO formuláře po síti Internet

Podpora starého formátu EPO1 není potřeba.

Pro elektronickou autorizaci podání musí být ještě dostupná alespoň jedna z těchto funkcí

- Podepsání vyplněného EPO formuláře uznávaným elektronickým podpisem

- Přihlášení k neveřejným službám daňového portálu

v závislosti na použitém typu autorizace.

Zdroje informací

Zákon o DPH č. 235/2004 Sb.

Základní informace jsou v aktuálním znění Zákona o DPH, na jehož paragrafy vedou i odkazy z této stránky. Zákon sám však nestačí, protože neobsahuje všechny potřebné informace. Oficiálním zdrojem zákonů je jen Sbírka zákonů, ale v ní plná znění upravených zákonů obvykle nevycházejí. Zde použitý web www.zakonyprolidi.cz je uveden na stránkách Poslanecké sněmovny mezi zdroji pro získání textu zákona. Jako jediný nabízí volný přístup k zákonům v aktuálním znění a má dobře udělaný hierarchický obsah s možností odkazů na jednotlivé paragrafy.

Pokyny pro vyplnění hlášení

Pokyny pro vyplnění kontrolního hlášení jsou nejúplnější a nejpřesnější zdroje závazných informací k hlášení. Má 20 stran ne zrovna jednoduchého textu bez seznamu kapitol. Je vhodné ho nejdřív jen rychle projít, aby si člověk udělal představu o jeho obsahu. Případní odkazy z této stránky vedou na celý dokument a v odkazu je uvedeno číslo příslušné kapitoly.

Často kladené otázky

Často kladené otázky dávají přehled o některých problémech uživatelů a jejich výklad správcem daně. Je to poměrně rozsáhlý dokument členěný na kapitoly. Na začátku je seznam kapitol, na které vedou i odkazy z této stránky.

Vzorový formulář

Vzorový formulář slouží jen jako ukázka struktury a obsahu podání - tak by vypadal papírový formulář, kdyby podání nebylo čistě elektronické. Po vyplnění dat do webového formuláře se podle tohoto vzoru dá vygenerovat PDF soubor s podáním. Dá se uložit, případně i vytisknout, aby uživatel viděl, jaké údaje do hlášení zadal. Tuto vytištěnou verzi nelze použít pro podání hlášení.

Video s ukázkou vyplnění hlášení

Video ukazuje vyplnění jednotlivých částí hlášení. Celé trvá skoro 27 minut a pro každý oddíl ukazuje zadání jedné faktury. Nezabývá se možnostmi odeslání a moc nevysvětluje ani typy operací, které do oddílů patří. Protože jsou položky oddílů stejné, nebo podobné, řadu oddílů běžný podnikatel nevyužije a oddíly jsou ve výkazu řazeny od těch pro speciální operace, je sledování dost zdlouhavé a informačně chudé. Video má 12 částí a když se najede kurzorem nad jeho okno, objeví se šipky pro posun na další část. Člověk tedy může pro něj neužitečné části přeskočit (pokud ví, které to jsou).

Web finanční správy

Na webu Finanční správy jsou pro kontrolní hlášení DPH vytvořeny stránky, na kterých je mnoho různých informací. Nejsou však přehledné a není snadné tam najít jasné odpovědi na základní otázky. To bylo hlavním důvodem pro vznik této stránky.

Kritika nástroje

Nástroj kritizovala Komora daňových poradců České republiky. Po spuštění kontrolního hlášení bylo zaznamenáno mnoho chyb, většina plátců nestihla podat v termínu, celé hlášení obsahuje příliš komplikovaných kroků a 21 senátorů s kontrolním hlášením vůbec nesouhlasí.[3]

Odkazy

Reference

- http://www.ceskatelevize.cz/ivysilani/1097181328-udalosti/216411000100224

- Forma podání a náležitosti [online]. Finanční správa, 2015-05-14 [cit. 2016-12-02]. Dostupné online.

- https://www.kdpcr.cz/informace/aktuality/tiskove-zpravy/nesouhlasime-s-automatem-na-pokuty

Externí odkazy

Obrázky, zvuky či videa k tématu Kontrolní hlášení DPH na Wikimedia Commons

Obrázky, zvuky či videa k tématu Kontrolní hlášení DPH na Wikimedia Commons  Slovníkové heslo kontrolní hlášení ve Wikislovníku

Slovníkové heslo kontrolní hlášení ve Wikislovníku